A era dos absurdos do Venture Capital

- Opinión

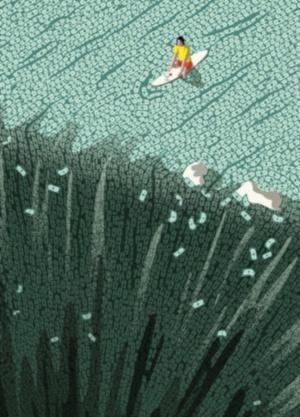

A conclusão da reportagem é que a imprudência dos capitalistas de risco permitiu ganhos de intermediários astutos e charlatões bombásticos, em detrimento, dos funcionários e dos empresários criativos.

Nos anos 90, o capital de risco passou a ilusão de que seria um grande agente das transformações schumpeterianas em curso na economia global, com o avanço da telemática e das novas tecnologias.

A idéia básica era que empresas estabelecidas teriam enorme dificuldade em se reciclar. E haveria enorme dificuldade, em um cenário econômico complexo, de reunir recursos e especialidades para enfrentar os novos desafios.

Esse capital, o chamado Venture Capital (VC) ajudou a construir os grandes campeões atuais, a impulsionar a indústria de microprocessadores, as grandes empresas de tecnologia.

O enorme poder da financeirização, no entanto, tem mostrado sua face cruel. O artigo “Como os capitalistas de risco estão deformando o capitalismo”, publicado na revista New Yorker, traça um desenho duro do modelo.

Narra a história de Jeremy Neuner e Ryan Coonerty, dois funcionários da prefeitura de Santa Cruz, Califórnia, que decidiram abrir um espaço de trabalho compartilhado. Alugaram um espaço, mobiliaram com escrivaninhas, filtros de linha, wi-fi rápido e uma cafeteira de luxo. Deram o nome de NextSpace Coworking à sua empresa. A idéia pegou e, em pouco tempo, abriram novos espaços em São Francisco, Los Angeles e San José. Decidiram ir atrás do capital de risco, como um selo de confiança do mercado.

Em 2012 foram a uma conferência do setor e conheceram um empresário que dirigia uma empresa em Nova York, de nome WeWork, taxada por ele de “primeira rede social física do mundo”. A empresa tinha apenas 2 anos e fora criada por um empreendedor de 32 anos, Adam Neumann.

Quando Neuner começou suas rodadas, a primeira pergunta era como eles pretendiam competir com a WeWork. A empresa estava perdendo milhões de dólares por mês, mas estava se expandindo por toda parte. O primeiro impulso de Neuner foi sugerir que a WeWork estava mentindo e que seria mais prudentes os investidores aceitarem os retornos prometidos menores, porém mais concretos, da NextSpace.

À medida em que a NextSpace ia crescendo, a WeWork abria espaços concorrentes, cobrando preços menores dos usuários. Esse movimento se repetia contra outros concorrentes. Era uma competição agressiva, na qual a WeWork prometia bônus a inquilinos que decidissem mudar de empresa.

Muitos concorrentes fecharam por não poder competir com os preços da WeWork. Neuner começou a cortar preços e adicionar brindes, como cerveja grátis, aulas na hora do almoço. Mas não dava para competir com os preços excessivamente baixos da WeWork. A empresa perdia US$ 6 milhões por mês, mas continuava se expandindo.

Para afastar os competidores, a WeWork sugeria que se o capital de risco fizesse investimentos nos competidores, em escala menor, poderiam ser excluídos da compra de participação na sua empresa. E todos eles queriam encontrar um novo Zuckerberg, do Facebook.

A NextSpace não resistiu.e começou a fechar ou vender sua rede, ao mesmo tempo em que a WeWork abria mais quarenta novos locais e anunciava ter levantado centenas de milhões de dólares a mais.

Neumann, da WeWork, tornou-se capa da Forbes. A reportagem contava que Neumann se encontrou com Masayoshi Son, do Softbank, um investidor japonês conhecido pela imprudência nos investimentos. Ele topou investir US$ 4,4 bilhões na WeWork, Segundo Neumann explicou, o aporte não se deveu a estimativas financeiras, mas “em nossa energia e espiritualidade”.

O artigo descrevia o encontro muito pirado entre Neumann e Son, em sua visita a Toquio. Son indagou a Neumann: “Em uma luta, quem vence: o cara inteligente ou o louco:” E Neumann não vacilou: “O louco”.

Pesquisas mostram que, hoje em dia, os executivos de VCs caíram de nível, em relação aos pioneiros dos anos 80 e 90. Menos da metade frequentou universidades de ponta, oitenta por cento são homens, não cuidam mais da supervisão gerencial dos investimentos. Hoje em dia, seus investimentos parecem mais apostas de pregão, constata a reportagem.

O boom da tecnologia afastou a indústria do capital de risco da promoção de startups menores. E tem incorrido em erros gigantescos. A empresa de exames de sangue Theranos recebeu US$ 700 milhões de vários investidores, entre eles Rupert Murdoch e Betsy DeVos, antes de se revelar uma fraude. A Juicero vendeu uma prensa de sucos habilitada para WiFi e levantou mais de US$ 100 milhões de investimentos. Fechou depois de quatro anos. Dois anos atrás, a Wag criou um serviço similar ao Uber para passear com cachorros. Foi atrás de US$ 75 milhões e conseguiu US$ 300 milhões. Pensou em se expandir internacionalmente, mas morreu antes de voar, por falta de gestão.

A festa de ações da WeWork foi em 14 de agosto de 2019. Uma análise de um professor da Harvard Business School matou a charada. Denunciou a “estrutura corporativa bizantina, as perdas projetadas contínuas, a abundância de conflitos, a ausência completa de qualquer governança corporativa substância”. Outros analistas constataram que a posição dominante da WeWork na indústria de co-working não se devia à habilidade operacional ou um produto superior, mas o acesso a um suprimento quase ilimitado de recursos.

Ao mesmo tempo, começaram a vazar as megalomanias de Neumann, dizendo que planejava ser o presidente do mundo e o primeiro trilionário.

Para viabilizar o IPO, ele foi obrigado a deixar o cargo, sua conta de e-mail foi fechada, seus cartões de crédito desativados. Dois executivos seniores foram nomeados CEOs e demitiram dezenas de confidentes de Neumann. Tentou-se salvar a empresa oferecendo-a a Son, do Softbank, se ele prometesse emprestar dinheiro à empresa. Como resultado, as ações em poder dos funcionários viraram pó. Outros investidores que adquiriram ações no pico de preços, morreram com o mico.

Quando apareceu o Covid-19, inviabilizou de vez o negócio da WeWork. O Softbank reduziu sua promessa de pagamento. A consequência foi fechar o mercado para outras empresas do setor, assim como o fracasso da Theranos prejudicou outras empresas de teste de sangue.

A conclusão da reportagem é que a imprudência dos capitalistas de risco permitiu ganhos de intermediários astutos e charlatões bombásticos, em detrimento, dos funcionários e dos empresários criativos. São pressionados por capitalistas de risco, induzidos a escolhas erradas. E quando explodem, não importa o que aconteça, os capitalistas de risco ficam mais ricos.

08/12/2020

https://jornalggn.com.br/coluna-economica/a-era-dos-absurdos-do-venture-capital-por-luis-nassif/

Del mismo autor

- China dá mais um passo de controle da financeirização desenfreada 26/05/2021

- Biden e o New Deal 29/04/2021

- É hora de começar a pensar em regras para a globalização da mídia 18/03/2021

- As ações contra o Facebook e as lições do caso Microsoft 11/12/2020

- A era dos absurdos do Venture Capital 09/12/2020

- As lições do fracasso do ultraliberalismo latino-americano 27/10/2020

- Receita para aguardar 2021 e a reconstrução do multilateralismo 13/10/2020

- A moeda digital chinesa contra o dólar 26/08/2020

- A tecnologia social do MST 07/08/2020

- As discussões sobre o monopólios das bigtechs 30/07/2020