La reforma de las pensiones públicas y el engaño de las privadas

21/01/2011

- Opinión

El argumento demográfico que se viene dando para justificar la reforma de las pensiones lo puso en marcha el Banco Mundial hace casi tres décadas cuando se comprobó que la propuesta de privatizar completamente los sistemas públicos que deseaban las entidades financieras era demasiado cara y que podía acarrear gran rechazo y conflictos sociales.

Se empezó a decir que la población iba a envejecer mucho y que el gasto público en pensiones iba a llegar a ser insoportable.

En España, un puñado de economistas financiados siempre por la banca han hecho un buen número de predicciones con resultados muy alarmistas que anunciaban déficits en las cuentas de la Seguridad Social en 1995, 2000, 2005, 2010 y hasta 2050. Nunca han acertado, ni siquiera en éste último ejercicio de 2010, en el que a pesar de que hay más de cuatro millones de parados, el sistema ha tenido un mínimo déficit de 278 millones de euros pero compensado sobradamente por el ingreso de los intereses del fondo, obteniendo finalmente un superávit de 2.383 millones de euros.

Es verdad que el gasto público en pensiones aumenta normalmente a medida que envejece la población porque depende de dos factores: del número de pensionistas, que suele ser mayor cuanto mayor sea la longevidad de la población, y de la cuantía de la pensión que reciban (así mismo, puede aumentar el envejecimiento y no el gasto si al mismo tiempo baja la cuantía de la pensión, que es lo que se busca).

Por tanto, es lógico que, a medida que un país se desarrolla y dispone de un mejor sistema sanitario y de condiciones de vida más saludables, aumenten los años de vida de su población y que eso suponga que haya un mayor número de personas que queden al margen de la vida laboral a partir de un determinado momento. También es lógico, aunque esto se lo están callando, que a medida que se va dando este proceso de desarrollo, aumente la productividad, de modo que cada vez un menor número de personas empleadas pueden sostener con su actividad a mayor número de personas inactivas.

En lugar de presentarnos esas dos circunstancias de manera conjunta, insisten en la primera como el origen de un futuro desastre financiero afirmando que el envejecimiento continuado de la población hará que llegue un momento (ahora dicen que en torno a 2050) en el que el gasto público en pensiones (dado el número de pensionistas y la "generosidad" de nuestras pensiones) será insoportable. De ahí deducen que no queda más remedio que empezar ya a reducir la cuantía de la pensión (ampliando el periodo de cálculo) y el número de pensionistas (aumentando la edad de jubilación).

Puesto que esto implica lógicamente que la pensión será más tardía y de menor cuantía, al mismo tiempo se recomienda a la población que suscriba pensiones privadas. Así lo hizo expresamente hace unos meses el anterior ministro de Trabajo: Corbacho -informó la prensa- recomienda contratar un plan privado para completar la pensión (Cinco Días 10-3-2010).

Todo esto parece muy lógico. Tanto, que la población está asustada y tiene la convicción de que eso será lo que ocurra: nos hacemos demasiado viejos y el estado ya no podrá garantizarnos la pensión que ahora reciben los actuales pensionistas cuando nosotros nos jubilemos. Convendrá, pues, que suscribamos algún fondo de pensión privado.

Pero es importante saber que detrás de estos argumentos hay un monumental engaño. Según las predicciones más alarmistas (de esos que nunca han acertado lo que iba a ocurrir ni en los cinco años próximos) el gasto "insoportable" al que llevaría el envejecimiento previsto de la población española supondría gastar en 2050 un 15% o un 17% de nuestro PIB. Parece mucho, pero Italia gasta en estos momentos alrededor del 14%. Es tan irreal decir que ese porcentaje sería insostenible en 2050 que incluso alguno de los economistas que han firmado el manifiesto de los 100 solicitando reformas liberales de las pensiones pública ha reconocido que ese no es el auténtico problema del sistema.

Pero lo más grave es que a la hora de sacar conclusiones sobre las consecuencias de ese mayor gasto público en pensiones no se tienen en cuenta otros factores o simplemente se minimizan. Si de verdad se quisiera garantizar el equilibrio financiero del sistema público de pensiones, que depende de sus gastos e ingresos, no se deberían poner sobre la mesa solo propuestas para la reducción de los gastos sino también otras dirigidas a incrementar los ingresos del sistema. Tal y como se está haciendo, solo proponiendo recortar gastos, simplemente se consigue empeorar la condición de vida de la población pensionista, ahora y en el futuro, una forma bastante torticera de resolver los problemas del sistema. Lo correcto, por el contrario, sería hablar también de los factores de los que dependen sus ingresos. A saber: cómo aumentar el empleo y sobre todo el de la población femenina, cómo aumentar el peso de los salarios en la renta total para que así haya más capacidad de aportar cotizaciones sociales, o cómo incrementar la productividad. O incluso, aunque es un mecanismo de financiación de las pensiones públicas a mi juicio menos adecuado, cómo mejorar el sistema fiscal para hacer ingresos al sistema por la vía de los Presupuestos Generales del Estado. Mientras no se hable de todo esto sino solo de aumentar la edad de jubilación y alargar el periodo de cotización se estará planteando un debate injusto y falso que no beneficia al futuro de la seguridad social sino que lo debilita.

Y lo importante es saber que ese debate no se está haciendo así por casualidad. Se hace, como he dicho, para incentivar la suscripción de los llamados planes de pensiones privadas. Es lógico que las personas que una y otra vez oyen que cuando llegue su jubilación no van a tener suficiente pensión pública traten de ahorrar para tener una privada. Pero ahí también hay dos trampas.

La primera es obvia: no todos tienen la posibilidad de ahorrar. De hecho, es imposible que lo haga el casi 60% de las familias españolas que afirma que no llega a fin de mes. La segunda trampa es la que se está ocultando a los incautos que suscriben pensiones privadas: su rentabilidad es mínima, casi siempre negativa en términos reales al tener en cuenta la subida de precios.

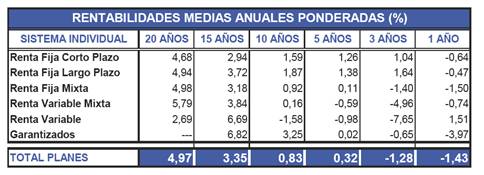

La Asociación de Instituciones de Inversión Colectiva y Fondos de Pensiones (INVERCO) hizo públicos el pasado 31 de diciembre los datos sobre rentabilidades medias anuales ponderadas de los Planes de Pensiones del Sistema Individual, en función de una muestra de 1.229 Planes que representa aproximadamente el 99% de su patrimonio total.

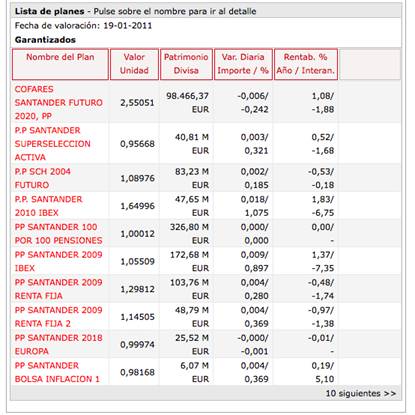

En el cuadro 1 que se presenta más abajo se resumen dichas rentabilidades y en el 2 la de los planes garantizados de algunos de los fondos de pensiones del Banco de Santander. Confirman los resultados de un estudio de Pablo Fernández y Javier del Campo sobre la rentabilidad de los fondos privados de pensiones (Rentabilidad de los Fondos de Pensiones en España. 1994-2009) que comenté hace unos meses en TEMAS PARA EL DEBATE. Mostraba este estudio que en los últimos diez años, el 93% de los fondos del sistema individual obtuvo una rentabilidad inferior a la inflación y el 99,3% obtuvo una rentabilidad inferior a la de los bonos del Estado a 10 años.

Es evidente, pues, que estos planes privados de pensiones que quieren convertirse en sustitutos de las pensiones públicas son una verdadera engañifa financiera. La inversión que se hace en ellos solo se puede llegar a compensar, si acaso, con la desgravación fiscal tremendamente injusta (porque la disfrutan solo los contribuyentes de rentas más altas) que llevan consigo, y que supuso en 2010 un gasto fiscal de 1.443 millones de euros, casi la misma cantidad del recorte en las pensiones (1.500 millones de euros) que sufrieron, sobre todo, las clases de menos ingresos.

Los bancos crean primero el alarmismo sobre la solvencia de las pensiones públicas financiando estudios que realizan economistas con muy poca capacidad predictiva y difundiendo luego sus conclusiones por todos los medios además de obligar a los gobiernos a recortar los derechos de los pensionistas. Así atraen miles de millones de los que pueden ahorrar algo de sus sueldos. Colocan esos recursos en los mercados financieros con altas ganancias pero no devuelven esa rentabilidad a los clientes. Y eso, si es que tratando de ganar lo máximo posible no llevan a la quiebra a los fondos, como ha ocurrido en numerosas ocasiones, y obligan a los gobiernos, como recientemente en Estados Unidos, a que pongan cientos de miles de millones para salvarlos. Un negocio redondo para los bancos.

En España, un puñado de economistas financiados siempre por la banca han hecho un buen número de predicciones con resultados muy alarmistas que anunciaban déficits en las cuentas de la Seguridad Social en 1995, 2000, 2005, 2010 y hasta 2050. Nunca han acertado, ni siquiera en éste último ejercicio de 2010, en el que a pesar de que hay más de cuatro millones de parados, el sistema ha tenido un mínimo déficit de 278 millones de euros pero compensado sobradamente por el ingreso de los intereses del fondo, obteniendo finalmente un superávit de 2.383 millones de euros.

Es verdad que el gasto público en pensiones aumenta normalmente a medida que envejece la población porque depende de dos factores: del número de pensionistas, que suele ser mayor cuanto mayor sea la longevidad de la población, y de la cuantía de la pensión que reciban (así mismo, puede aumentar el envejecimiento y no el gasto si al mismo tiempo baja la cuantía de la pensión, que es lo que se busca).

Por tanto, es lógico que, a medida que un país se desarrolla y dispone de un mejor sistema sanitario y de condiciones de vida más saludables, aumenten los años de vida de su población y que eso suponga que haya un mayor número de personas que queden al margen de la vida laboral a partir de un determinado momento. También es lógico, aunque esto se lo están callando, que a medida que se va dando este proceso de desarrollo, aumente la productividad, de modo que cada vez un menor número de personas empleadas pueden sostener con su actividad a mayor número de personas inactivas.

En lugar de presentarnos esas dos circunstancias de manera conjunta, insisten en la primera como el origen de un futuro desastre financiero afirmando que el envejecimiento continuado de la población hará que llegue un momento (ahora dicen que en torno a 2050) en el que el gasto público en pensiones (dado el número de pensionistas y la "generosidad" de nuestras pensiones) será insoportable. De ahí deducen que no queda más remedio que empezar ya a reducir la cuantía de la pensión (ampliando el periodo de cálculo) y el número de pensionistas (aumentando la edad de jubilación).

Puesto que esto implica lógicamente que la pensión será más tardía y de menor cuantía, al mismo tiempo se recomienda a la población que suscriba pensiones privadas. Así lo hizo expresamente hace unos meses el anterior ministro de Trabajo: Corbacho -informó la prensa- recomienda contratar un plan privado para completar la pensión (Cinco Días 10-3-2010).

Todo esto parece muy lógico. Tanto, que la población está asustada y tiene la convicción de que eso será lo que ocurra: nos hacemos demasiado viejos y el estado ya no podrá garantizarnos la pensión que ahora reciben los actuales pensionistas cuando nosotros nos jubilemos. Convendrá, pues, que suscribamos algún fondo de pensión privado.

Pero es importante saber que detrás de estos argumentos hay un monumental engaño. Según las predicciones más alarmistas (de esos que nunca han acertado lo que iba a ocurrir ni en los cinco años próximos) el gasto "insoportable" al que llevaría el envejecimiento previsto de la población española supondría gastar en 2050 un 15% o un 17% de nuestro PIB. Parece mucho, pero Italia gasta en estos momentos alrededor del 14%. Es tan irreal decir que ese porcentaje sería insostenible en 2050 que incluso alguno de los economistas que han firmado el manifiesto de los 100 solicitando reformas liberales de las pensiones pública ha reconocido que ese no es el auténtico problema del sistema.

Pero lo más grave es que a la hora de sacar conclusiones sobre las consecuencias de ese mayor gasto público en pensiones no se tienen en cuenta otros factores o simplemente se minimizan. Si de verdad se quisiera garantizar el equilibrio financiero del sistema público de pensiones, que depende de sus gastos e ingresos, no se deberían poner sobre la mesa solo propuestas para la reducción de los gastos sino también otras dirigidas a incrementar los ingresos del sistema. Tal y como se está haciendo, solo proponiendo recortar gastos, simplemente se consigue empeorar la condición de vida de la población pensionista, ahora y en el futuro, una forma bastante torticera de resolver los problemas del sistema. Lo correcto, por el contrario, sería hablar también de los factores de los que dependen sus ingresos. A saber: cómo aumentar el empleo y sobre todo el de la población femenina, cómo aumentar el peso de los salarios en la renta total para que así haya más capacidad de aportar cotizaciones sociales, o cómo incrementar la productividad. O incluso, aunque es un mecanismo de financiación de las pensiones públicas a mi juicio menos adecuado, cómo mejorar el sistema fiscal para hacer ingresos al sistema por la vía de los Presupuestos Generales del Estado. Mientras no se hable de todo esto sino solo de aumentar la edad de jubilación y alargar el periodo de cotización se estará planteando un debate injusto y falso que no beneficia al futuro de la seguridad social sino que lo debilita.

Y lo importante es saber que ese debate no se está haciendo así por casualidad. Se hace, como he dicho, para incentivar la suscripción de los llamados planes de pensiones privadas. Es lógico que las personas que una y otra vez oyen que cuando llegue su jubilación no van a tener suficiente pensión pública traten de ahorrar para tener una privada. Pero ahí también hay dos trampas.

La primera es obvia: no todos tienen la posibilidad de ahorrar. De hecho, es imposible que lo haga el casi 60% de las familias españolas que afirma que no llega a fin de mes. La segunda trampa es la que se está ocultando a los incautos que suscriben pensiones privadas: su rentabilidad es mínima, casi siempre negativa en términos reales al tener en cuenta la subida de precios.

La Asociación de Instituciones de Inversión Colectiva y Fondos de Pensiones (INVERCO) hizo públicos el pasado 31 de diciembre los datos sobre rentabilidades medias anuales ponderadas de los Planes de Pensiones del Sistema Individual, en función de una muestra de 1.229 Planes que representa aproximadamente el 99% de su patrimonio total.

En el cuadro 1 que se presenta más abajo se resumen dichas rentabilidades y en el 2 la de los planes garantizados de algunos de los fondos de pensiones del Banco de Santander. Confirman los resultados de un estudio de Pablo Fernández y Javier del Campo sobre la rentabilidad de los fondos privados de pensiones (Rentabilidad de los Fondos de Pensiones en España. 1994-2009) que comenté hace unos meses en TEMAS PARA EL DEBATE. Mostraba este estudio que en los últimos diez años, el 93% de los fondos del sistema individual obtuvo una rentabilidad inferior a la inflación y el 99,3% obtuvo una rentabilidad inferior a la de los bonos del Estado a 10 años.

Es evidente, pues, que estos planes privados de pensiones que quieren convertirse en sustitutos de las pensiones públicas son una verdadera engañifa financiera. La inversión que se hace en ellos solo se puede llegar a compensar, si acaso, con la desgravación fiscal tremendamente injusta (porque la disfrutan solo los contribuyentes de rentas más altas) que llevan consigo, y que supuso en 2010 un gasto fiscal de 1.443 millones de euros, casi la misma cantidad del recorte en las pensiones (1.500 millones de euros) que sufrieron, sobre todo, las clases de menos ingresos.

Los bancos crean primero el alarmismo sobre la solvencia de las pensiones públicas financiando estudios que realizan economistas con muy poca capacidad predictiva y difundiendo luego sus conclusiones por todos los medios además de obligar a los gobiernos a recortar los derechos de los pensionistas. Así atraen miles de millones de los que pueden ahorrar algo de sus sueldos. Colocan esos recursos en los mercados financieros con altas ganancias pero no devuelven esa rentabilidad a los clientes. Y eso, si es que tratando de ganar lo máximo posible no llevan a la quiebra a los fondos, como ha ocurrido en numerosas ocasiones, y obligan a los gobiernos, como recientemente en Estados Unidos, a que pongan cientos de miles de millones para salvarlos. Un negocio redondo para los bancos.

Y así, a base de mentiras y medias verdades, es como se llevan a cabo las reformas de las pensiones públicas.

Cuadro 1:

INVERCO: rentabilidades medias anuales ponderadas de los Planes de Pensiones del Sistema Individual (Fuente:http://www.inverco.es/welcome.do)

Cuadro 2:

BANCO DE SANTANDER: rentabilidad planes de pensiones garantizados

(Fuente:https://www.bancosantander.es/cssa/Satellite?cid=1190620103260&pagename=SantanderComercial%2FProductGroups%2FSAN_ContenedorGeneral)

BANCO DE SANTANDER: rentabilidad planes de pensiones garantizados

(Fuente:https://www.bancosantander.es/cssa/Satellite?cid=1190620103260&pagename=SantanderComercial%2FProductGroups%2FSAN_ContenedorGeneral)

Publicado en Sistema Digital el 20 de enero de 2011

- Juan Torres López. Departamento de Análisis Económico y Economía Política. Facultad de CC. Económicas y Empresariales. Sevilla (España)

https://www.alainet.org/de/node/146987?language=en

Del mismo autor

- La economía en 2022: Más nubes que claros 04/01/2022

- La deuda, una bomba a desactivar por las buenas o por las malas 29/06/2021

- Covid-19 y desigualdad de género: diferencias con otras crisis 11/06/2021

- La creación artificial de la escasez: el caso de las vacunas 29/03/2021

- Comunicar en igualdad, feminizar los relatos 24/03/2021

- Os privilégios que a UE concedeu a grandes empresas hipotecam agora a sua política energética 10/03/2021

- La mentira como industria y estrategia en la era digital 09/03/2021

- Los privilegios que Europa dio a las grandes empresas hipotecan ahora su política energética 01/03/2021

- Estamos tontos 26/02/2021

- Los culpables no son las farmacéuticas sino la Comisión, el Parlamento y los gobiernos europeos 04/02/2021